Financiamento Imobiliário no Brasil: Um Guia Completo

- Rodrigo Paiva

- 22 de jul. de 2024

- 4 min de leitura

Atualizado: 19 de set. de 2024

O financiamento imobiliário no Brasil é uma ferramenta fundamental para muitas famílias realizarem o sonho da casa própria. Este artigo oferece uma visão detalhada sobre como funciona o financiamento imobiliário no país, as opções disponíveis, os requisitos e dicas para escolher o melhor financiamento.

1. O Que é Financiamento Imobiliário?

O financiamento imobiliário é um tipo de empréstimo concedido por instituições financeiras para a compra de imóveis. O valor emprestado é pago ao longo de um período, geralmente com juros, em prestações mensais. Este tipo de financiamento permite que compradores adquiram imóveis mesmo sem ter o valor total à vista.

2. Principais Tipos de Financiamento Imobiliário no Brasil

No Brasil, os dois principais tipos de financiamentos imobiliários são:

2.1. Sistema Financeiro de Habitação (SFH)

Destinado a imóveis de menor valor.

O limite de valor do imóvel financiável, fixado pelo governo, pode variar. Atualmente, o preço máximo de avaliação do imóvel é de R$ 1.500.000,00.

Utiliza recursos da poupança e do FGTS (Fundo de Garantia do Tempo de Serviço).

As taxas de juros mais baixas, limitadas por lei e reguladas pelo Governo Federal, hoje podem chegar a um máximo de 12% ao ano, mais a Taxa Referencial (TR).

2.2. Sistema Financeiro Imobiliário (SFI)

Sem limite de valor para o imóvel.

Não utiliza recursos do FGTS.

Taxas de juros mais altas e sem limite legal.

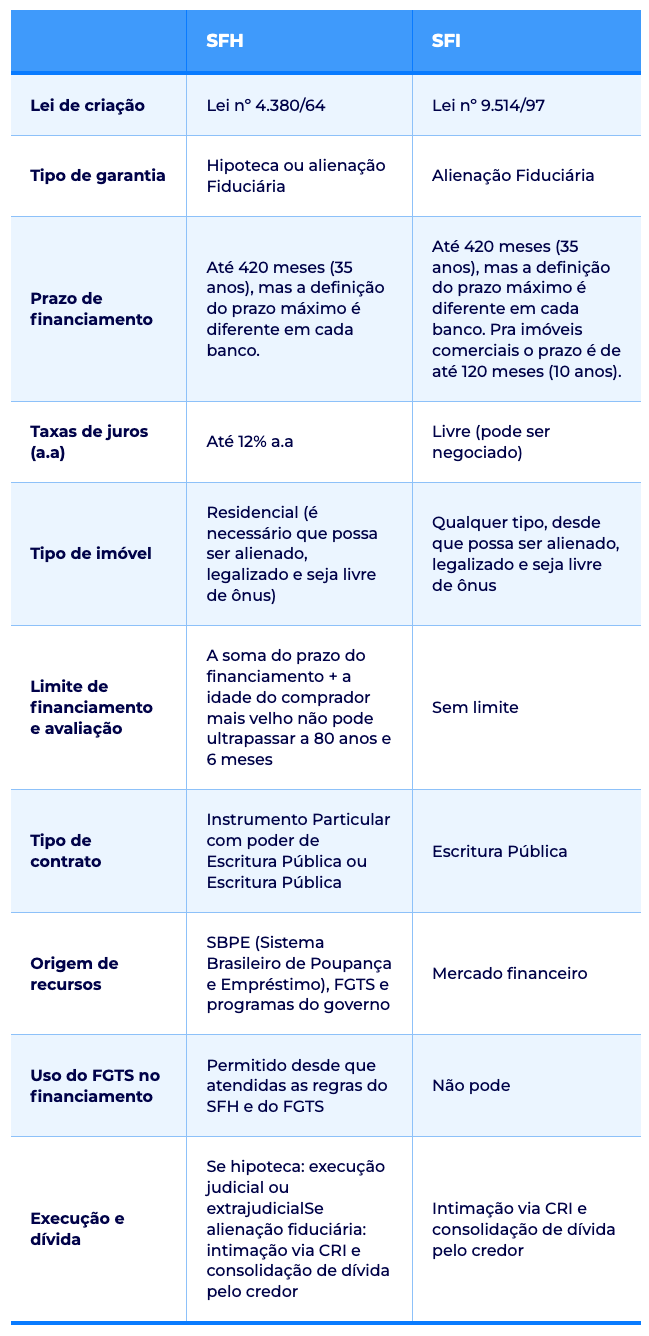

Conheça no quadro abaixo as principais diferenças entre os dois tipos de financiamento vigentes:

3. Requisitos para Obter Financiamento Imobiliário

Para conseguir um financiamento imobiliário no Brasil, o comprador deve atender a certos requisitos, incluindo:

Comprovação de Renda: Demonstrar capacidade de pagamento das prestações.

Histórico de Crédito: Ter um bom histórico de crédito, sem restrições em órgãos como SPC e Serasa.

Idade: A soma da idade do comprador e o prazo de financiamento não deve ultrapassar 80 anos.

Entrada: Pagamento de uma entrada, que varia conforme a política do banco e o tipo de financiamento.

4. Etapas do Financiamento Imobiliário

4.1. Escolha do Imóvel e Simulação

Escolher o imóvel desejado e realizar simulações em diferentes instituições financeiras para comparar condições.

4.2. Análise de Crédito

Submeter documentos e informações pessoais para análise de crédito pelo banco.

4.3. Avaliação do Imóvel

O banco realiza uma avaliação do imóvel para garantir que o valor financiado está adequado ao valor de mercado.

4.4. Assinatura do Contrato

Após a aprovação do crédito e avaliação do imóvel, é feita a assinatura do contrato de financiamento.

4.5. Registro do Imóvel

O contrato de financiamento deve ser registrado em cartório de imóveis, formalizando a operação.

5. Taxas de Juros e Formas de Amortização

Os financiamentos imobiliários podem ter diferentes taxas de juros e formas de amortização:

5.1. Taxas de Juros

Prefixada: Juros definidos no momento da contratação e não variam durante o período de financiamento.

Pós-fixada: Juros que podem variar ao longo do tempo, geralmente atrelados a índices como a TR (Taxa Referencial) ou a inflação.

5.2. Formas de Amortização

Tabela Price: Prestações fixas com maior valor de juros no início e maior amortização no final.

SAC (Sistema de Amortização Constante): Amortização constante, com prestações decrescentes ao longo do tempo.

6. Dicas para Escolher o Melhor Financiamento Imobiliário

6.1. Pesquise e Compare

Compare ofertas de diferentes instituições financeiras, considerando taxas de juros, prazos e condições.

Utilize as ferramentas de simulação que os bancos oferecem. A seguir exemplificamos com uma simulação feita no Banco Inter com os seguintes dados:

O resultado para um prazo de 30 anos:

Impostos e taxas não estão inclusos nessa simulação, e o banco pode diluir o valor do ITBI nas suas parcelas. Os valores podem sofrer alterações de acordo com as políticas de crédito do Inter.

Simulando com os mesmos dados de entrada na Caixa Econômica Federal, obtemos o seguinte resultado:

Como demonstrado acima, a diferença nos juros efetivos pode ser significativa. Portanto, é essencial realizar simulações em diversas instituições financeiras, tanto públicas quanto privadas, e avaliar suas condições antes de contratar um financiamento imobiliário.

6.2. Verifique a Capacidade de Pagamento

Certifique-se de que a prestação cabe no seu orçamento e considere possíveis variações de renda e despesas futuras.

6.3. Utilize o FGTS

Se possível, use o saldo do FGTS para abater o valor da entrada ou amortizar o saldo devedor.

6.4. Fique Atento às Taxas e Encargos

Considere todas as taxas e encargos adicionais, como seguros obrigatórios e custos de cartório.

6.5. Planeje a Longo Prazo

Considere o impacto do financiamento a longo prazo e planeje-se para cumprir com todas as obrigações financeiras.

O financiamento imobiliário no Brasil é uma ferramenta acessível e essencial para a realização do sonho da casa própria. Com a devida preparação, pesquisa e planejamento, é possível encontrar condições favoráveis e realizar um bom negócio. Seja consciente dos seus limites financeiros, compare ofertas e utilize recursos disponíveis como o FGTS para obter as melhores condições de financiamento.

NEXT Finance + Business

E você, já cuidou das suas finanças hoje? Conheça o NEXT Finance, uma solução inovadora que simplifica a administração financeira pessoal e empresarial, incluindo o controle de empréstimos. Com integração a vários bancos no Brasil, o NEXT oferece uma abordagem ágil e eficiente para gerir recursos e investimentos.

E agora, com o NEXT Business, seu negócio tem à disposição um poderoso ERP para gestão integrada.

Além disso, nosso sistema está integrado ao WhatsApp, proporcionando acesso instantâneo aos seus dados financeiros essenciais, incluindo o Fluxo de Caixa!

Descubra como o NEXT pode otimizar suas finanças explorando um teste gratuito de 30 dias em nextfinance.com.br ou nos contate pelo WhatsApp (31) 99430-2079 para obter ajuda personalizada.

Comentários