Conhecimento é a chave para o sucesso em seus investimentos!

- Paiva Piovesan

- 31 de mai. de 2021

- 7 min de leitura

Atualizado: 1 de jun. de 2021

Na última edição da [2a. INVEST] falamos sobre o perfil do investidor e nos últimos três meses detalhamos os principais tipos de investimentos disponíveis no Brasil. Ainda faltam alguns poucos, mais sofisticados, como o COE (Certificado de Operações Estruturadas); as operações mais sofisticadas na Bolsa, como o "Day Trade", derivativos e empréstimos de ativos e ainda falar um pouco mais sobre fundos de investimentos nas modalidades: cambial, multimercado, renda fixa e de ações.

Hoje vamos falar sobre a importância de se conhecer a fundo as regras do investimento que você vai utilizar para alcançar os seus objetivos.

No final do artigo anterior apresentamos a sugestão de investimentos feita pela corretora XP, baseada nos perfis de investidor e acrescido de uma estratégia, válida para o mês de Maio/2021:

Fica claro que quanto maior a predisposição ao risco, maior o investimento em rendas variáveis.

Portanto, para a construção de uma carteira de investimentos que possa ser balanceada de acordo com a sua necessidade, o primeiro passo para ter sucesso é conhecer em detalhes o produto que você está investindo. Todo cuidado é pouco ao investir o seu rico dinheiro.

DICA: Não invista sem conhecer em que está investindo.

A estratégia que apresentamos aqui é investir um pouco em cada uma das alternativas que você pretende conhecer melhor. Na tabela abaixo temos várias alternativas e o valor mínimo necessário para iniciar os seus investimentos.

Comece devagar! À medida que você for ganhando confiança, você vai aumentando os seus investimentos naquele produto.

Surpresas ao investir na Bolsa (ações, BDR, fundos imobiliários)

Vamos exemplificar a importância de conhecer a operação com algumas situações vividas ao se investir na Bolsa:

1) Para operar na compra de ações você deve ter uma corretora e antes de operar certifique-se de que todas as taxas são zero mesmo.

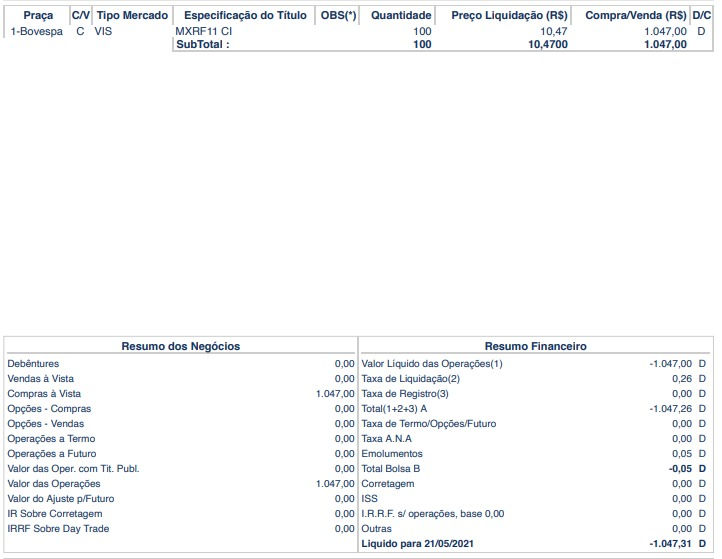

Toda operação na Bolsa gera um documento chamado nota de corretagem onde são registrados os valores envolvidos na operação.

1.1) Nota de corretagem emitida pela BTG Pactual: neste exemplo fomos surpreendido com uma taxa de Clearing de R$ 4,50 ao adquirir uma ação da Petrobrás (Vide nota de corretagem abaixo)

1.2) Agora a nota de corretagem da XP: além da taxa operacional de R$ 4,90 por cada ação adquirida, ainda foi cobrado os impostos devidos pela corretora e outros (sic.)!

1.3) Agora na corretora do Banco Inter, uma corretora, onde a taxa é zero de verdade:

Nesta última nota de corretagem, observamos que apenas as taxas da B3 foram cobradas: taxa de liquidação e emolumentos. Lembramos que todos estes valores cobrados afetam o valor que você está adquirindo da ação.

2) Os ativos cotados em Bolsa sobem e descem, e o segredo como em todo investimento é comprar na baixa e vender na alta. Como ninguém tem bola de cristal, o correto é estudar a empresa e o mercado para fazer o investimento com conhecimento.

Durante o dia uma ação pode oscilar de forma significativa:

Neste exemplo, com a ação do Banco Inter (BIDI11), observamos que ela abriu o dia valendo R$ 67,62, chegou a cair a R$ 66,12 e a subir até R$ 68,56, fechando a R$ 66,80. Em um mês e no ano as variações são ainda maiores! A má notícia é que as ações caem, mas tem a boa que elas também sobem!

Se você conhece a empresa em que está investindo e acompanha o mercado você tem muito mais chances de acertar a hora de comprar e/ou vender sua ação.

3) Na Bolsa podemos ter outras boas surpresas, além da valorização da cotação do seu investimento, que podem ser acompanhadas pelo Canal Eletrônico do Investidor, que são os proventos pagos pelas ações, BDR's e fundos imobiliários, são eles:

3.1) Dividendos

Distribuição de uma parte do lucro líquido de uma empresa a seus acionistas. Não existe incidência de IR nesta sua receita.

3.2) Juros sobre Capital Próprio

O pagamento de juros sobre capital próprio – ou JCP – também é uma maneira das empresas distribuírem parte dos ganhos aos acionistas. Nesse ponto, eles se parecem muito com os dividendos. A principal diferença entre eles é, basicamente, contábil.

Enquanto os dividendos são calculados ao final de toda a apuração de resultados de uma empresa, a partir da última linha das demonstrações financeiras (o lucro líquido), os juros sobre capital próprio são contabilizados antes desse ponto. É como se a companhia, já sabendo que terá lucro, incluísse uma despesa a mais no seu balanço, que é essa remuneração aos acionistas na forma de juros sobre o dinheiro investido por eles na empresa.

Contabilmente, portanto, os JCP representam uma despesa nas demonstrações financeiras das empresas. Há uma vantagem em optar por distribuir resultados dessa maneira, e ela é fiscal. Como são considerados uma despesa, os juros sobre capital próprio ajudam a reduzir o lucro líquido das empresas, que é tributado com Imposto de Renda e Contribuição Social sobre o Lucro Líquido. Ou seja, ao pagar JCP aos acionistas, a empresa continua distribuindo ganhos a eles e, ao mesmo tempo, diminui o volume de impostos que terá de recolher ao Fisco.

Para os investidores, na prática, há uma diferença importante entre dividendos e JCP. Os dividendos são isentos de Imposto de Renda – afinal, o tributo já foi pago pela empresa ao apurar seu lucro líquido. Já nos juros sobre capital próprio há incidência de IR, a uma alíquota de 15% retida na fonte.

3.3) Bonificações

Normalmente, as empresas não distribuem todo o lucro que conseguem aos acionistas. Pelo menos uma parte dele costuma ser direcionada para uma conta de “reservas”, podendo ser usada para outras finalidades.

Eventualmente, pode ser do interesse da companhia e de seus acionistas que as parcelas do lucro acumuladas como reservas ao longo do tempo sejam distribuídas. Isso é feito por meio de uma bonificação – ou seja, de um pagamento “extra”. A bonificação tanto pode ser oferecida aos investidores em espécie (ou em dinheiro) como também na forma de novas ações da própria empresa.

3.4) Leilão de frações

Dependendo da quantidade de ações que o investidor possuir, pode ocorrer valor fracionário de ações após o grupamento ou bonificação. Neste caso, é realizado um leilão das sobras das frações de ações. Este leilão nada mais é do que uma liquidação (venda) das ações que sobraram. O valor líquido apurado é creditado diretamente na conta corrente do investidor.

3.5) Direitos de subscrição

Os direitos de subscrição também são uma forma que as empresas têm de remunerar seus acionistas. Quando uma companhia emite novas ações, quem já investe nela recebe o direito de subscrever – ou seja, de comprar – esses papéis com prioridade pelo preço da emissão. Os acionistas podem fazer isso na proporção das ações que já possuem, justamente para que tenham a possibilidade de manter sua participação na empresa inalterada, se quiserem.

O prazo para exercer o direito de subscrição deve ser definido no estatuto social da companhia ou pela Assembleia em que a emissão de novas ações for aprovada – e não poderá ser menor do que 30 dias. Esse é o tempo que o acionista tem para manifestar a intenção de comprar os papéis, perdendo o direito depois disso.

Nem sempre, no entanto, é um desejo dos investidores comprar os novos papéis oferecidos. Nesse caso, os seus direitos de subscrição podem ser vendidos no mercado, da mesma forma como se negociam as ações, embolsando os ganhos decorrentes da operação.

Veja você esta oferta de subscrição de um fundo imobiliário:

Neste exemplo o Fundo Imobiliário DEVA11 tem uma oferta a R$ 101,25 para os atuais detentores de cotas do fundo enquanto na Bolsa eles são negociados a R$ 105,10.

Na figura abaixo temos exemplos de proventos listados no CEI da B3.

4) Outra questão importante a ser observada é o pagamento de impostos.

Ao vender uma ação ou ativo negociado na bolsa você é o responsável pelo pagamento de impostos. Normalmente as corretoras não tem um sistema que faça o controle deste pagamento e você deve fazer o controle manualmente ou contratar um sistema para fazê-lo por você.

Vamos ao exemplo:

Nesta nota de corretagem temos a venda de uma BDR da Seagate (S1TX34) por R$ 447,00. Na verdade a receita com esta venda foi de R$ 446,87 pois devemos descontar todos os custos envolvidos na venda do ativo, segundo as regras da Receita Federal.

Observe que na nota de corretagem já temos o desconto do IRRF no valor de R$ 0,02. Este é chamado de imposto dedo duro, usando-se uma alíquota de 0,0050%, a Bolsa sinaliza a Receita Federal que temos uma operação de venda que pode estar sujeita a tributação.

Neste exemplo a BDR foi adquirida alguns dias antes com ao custo de R$ 429,12 também já inclusos os custos com a Bolsa e Corretora.

Portanto o lucro nesta operação foi de R$ 17,75.

Aí alguém pode lembrar que as operações em Bolsa são isentas para operações que gerem lucros mensais de até R$ 20.000,00. Entretanto esta operação foi com uma BDR que não tem esta isenção.

Calculamos o IR com a alíquota de 15% e temos um valor a pagar de R$ 2,66 e descontamos o valor já pago de R$ 0,02 portanto temos a pagar o valor de R$ 2,64.

Como este valor é inferior a R$ 10,00, o pagamento deve ficar para o próximo mês até que se some ao menos R$ 10,00.

Como pagar o imposto via DARF

O código para emitir a DARF é 6015, e a operação pode ser feita em qualquer banco, até o último dia do mês seguinte às suas vendas de ações.

O “número de referência” fica em branco, e o “período de apuração” será o último dia do mês em que você vendeu as ações. Ou seja: o mês para o qual está gerando a DARF.

A “data de vencimento" é o último dia útil do mês seguinte à venda das ações. Ou seja: o mês seguinte, no qual você pagará os valores.

No campo “data de pagamento”, preencha a data que você deseja pagar a DARF, dentro do limite de prazo.

Em seguida, coloque no campo “principal” o valor a pagar em Imposto de Renda.

Pronto! Basta pagar a DARF e ficar em dia com a Receita Federal.

Compensação de Perdas

Outra dica importante é que as perdas que você tiver em operações anteriores podem ser compensadas no pagamento do imposto.

Em conclusão, conheça bem o produto em que vai investir os seus recursos, realizando todos os tipos de operações usando inicialmente pequenas quantias. Depois de conhecer bem o sucesso fica mais próximo!

Links úteis:

Canal Eletrônico do Investidor : cei.b3.com.br

DARF eletronica:https://sicalc.receita.economia.gov.br/sicalc/principal

Comentários